Як спланувати сімейний бюджет, щоб створити подушку безпеки

(Фото: ukr-live.com)

Епідемія коронавірусу та повномасштабне вторгнення росії принесли в життя українців постійний стрес. Усі трагічні та неприємні події цілком логічно супроводжуються крайньою не стабільністю в економіці країни, а як наслідок економіки сім'ї.

Така ситуація не може бути приводом чи виправданням того, щоб до об'єктивних обставин додавати власні суб'єктивні ризики. Тому планування сімейного бюджету з метою створення резервного фонду чи, як його часто називають, подушки безпеки саме зараз вкрай актуальне.

Поняття, які потрібні

Бюджет сім’ї – план доходів та витрат на період часу, наприклад, місяць чи рік.

Баланс сім’ї теж рекомендовано складати за період, наприклад, за місяць, а потім за рік. Це фінансовий звіт перед собою про джерела коштів (доходи) та їх використання (витрати).

Резервний фонд (подушка безпеки) – це кошти, які призначені на невідкладні витрати під час обставин, які не можна було спрогнозувати, наприклад, втрату роботи. Для родини зазвичай рекомендують створити подушку небезпеки на пів року. Тобто, якщо мінімальні потреби родини 15 тисяч грн в місяць, то необхідно мати 90 тисяч резервного фонду.

Доходи розподіляють на разові, активні та пасивні.

Разовими доходами є премії, спадщина, подарунки, гроші, взяті в борг, виграші в іграх та лотереях.

Активні доходи вимагають праці або інших зусиль члена сім'ї. Наприклад заробітна плата чи підробіток на біржі фрилансу.

Пасивні доходи автоматично утворюються внаслідок інвестицій, наприклад відсотки по депозитах або дохід від здачі квартири в оренду

Витрати сімейного бюджету поділяють на фіксовані та змінні.

До фіксованих витрат, тобто неминучих, зараховують видатки на забезпечення фізіологічних потреб людини: купівля продуктів харчування, одягу, взуття, плату за житло і комунальні послуги, а також сплату податків.

Змінні видатки залежить від стилю життя сім'ї, і не є критично необхідними. Наприклад відпочинок, кіно, театр та зустрічі з друзями.

Читайте також: З 1 липня треба платити за "зайві" метри: кому, скільки та як це зробити

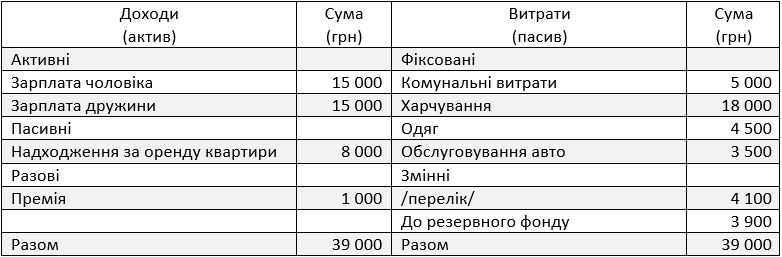

Тобто баланс родини за місяць може виглядати, наприклад, так:

Це, звичайно, не догма. Статті сімейного балансу можна варіювати так, як зручно. Наприклад, можна додати відрахування на мрію чи ідею. Створити фонд для навчання дітей у престижному та дорогому виші або виділити в окрему статтю накопичень амортизаційні відрахування на ремонт квартири чи заміну холодильника. Це вибір кожної сім'ї. Головне, щоб баланс зійшовся і витрати не перевищували надходження.

Читайте також: Як обміняти посвідчення водія

Планування сімейного бюджету

Перед початком процесу власне планування важливо домовитись про основні правила. Ця сімейна справа не має стати приводом для скандалу чи причиною для звинувачень. Є сім'ї, де здобувачем є одна людина, найчастіше працюють двоє. Може відрізнятися розмір доходу, його періодичність чи прогнозованість. У будь-якому разі плануйте бюджет разом. Якщо є бажання домовитися та виробити загальну фінансову стратегію, це все будуть нюанси, особливості, а не привід для відмови від планування бюджету чи сварки.

Базою для планування може бути, наприклад, баланс сім'ї за попередній період. Результатом планування має стати затверджений бюджет сім'ї. При цьому бюджет обов'язково має враховувати як загальний сімейний кошик, так і кишенькові гроші кожного члена сім'ї. Фінансовий план не повинен стати фінансовою тортурою. Обов'язково необхідно затвердити відповідального за бюджет цілком. Треба пам’ятати, що бюджет родини повноцінний, якщо враховує не тільки поточне споживання, а й передбачає великі покупки сім'ї та створення резервного фонду.

Бюджет має бути спланований на рік з урахуванням відпусток та великих покупок. Потім має сенс переходити до планування бюджету по місяцях.

Читайте також: Як українцям отримувати пенсію за кордоном

Формули сімейного бюджету

Варіант 60 на 40 процентів в літературі по економіці рекомендують для довгострокового планування, мінімум на рік. Сенс полягає в тому, щоб 60% витрачати на поточні витрати, а 40% розподілити на цілі (мету), відпустки, відрахування в резервний фонд та дорогі покупки.

Якщо використовувати цю формулу, наприклад, при плануванні на рік, то 60% поточних витрат в бюджеті кожного місяця залишають незмінними, а 40% варіюють. Такий підхід допомагає збалансувати бюджет сімей, які залежать, наприклад, від сезону. Така необхідність може виникнути при здачі в оренду дачі біля моря або планів продажу врожаю.

Менш відомий підхід до формули 60 на 40 передбачає 40% на продукти, 30% на здоров’я та одяг, 15% на житло (комунальні витрати чи оренда), а 5% на все інше. Цей варіант більш підходить для кризових часів, бо не передбачає формування резервного фонду сім’ї та планування реалізації значущих цілей чи коштовних покупок.

Треба зазначити, що ідеальної формули не існує, цілком ймовірно є сенс створити свою формулу. Головне прагнути виконати бюджет та не змінювати його без вагомої причини. В кожній родині є свої особливості, які додаються до особливостей країни, регіону чи часу. Спільними можна визнати лише положення закону Енгеля:

- бідні родини витрачають відносно більше на необхідне для життя — їжу та житло;

- частка витрат на харчування знижується в міру зростання доходів, а частка витрат на житло стабілізується;

- витрати на дорогі предмети підвищуються більшою мірою, ніж дохід. При зростанні доходу споживача споживання їм вторинних благ зростає в більшому ступені, ніж споживання благ першої необхідності;

- при зниженні ціни одного з благ і сталості ціни на інше благо збільшується попит на благо, ціна якого знижується, причому здійснюється відносна заміна ним іншого блага.

Читайте також: Як створити дитині безпечне середовище в умовах евакуації

Для того, щоб вести сімейний облік Суспільне рекомендує наступні програми:

- Alzex Finance

- Family 10

- DrebeDengi

- EasyFinance

- AceMoney

- Домфін - бухгалтерія для будинку

- MoneyTracker

- Домашній бюджет (онлайн-сервіс)

Для активних користувачів смартфонів радимо скористатися такими додатками:

- Goodbudget: Budget & Finance (англомовна);

- Monefy

- Money Manager

- Daily Budget

- 1Money

- CoinKeeper

- Wallet

- Spendee

26 вересня 2023 р. 07:59

Варіатор, робот, механічна чи автоматична коробка передач: оцінки від автоекспертів та порівняльна таблиця11 березня 2023 р. 08:41

Онлайн-послуги Пенсійного фонду26 лютого 2023 р. 22:26

Все про зміни в монетизації пільг на житлово-комунальні послуги02 лютого 2023 р. 19:21

Як забронювати працівника IT-компанії07 березня 2022 р. 20:29

Де та як отримати 6,5 тисяч у разі втрати роботи через бойові дії20 січня 2022 р. 21:58

Хто та які податки має платити за нерухомість в Україні у 2022 році11 січня 2022 р. 21:49

Нові тарифи обов’язкового пенсійного страхування при першій реєстрації легкових автомобілів13 листопада 2021 р. 21:39

Які суми податків і внесків сплачуватимуть ФОПи з 1 січня 2022 року20 червня 2021 р. 17:39

Як купити житло: управління багатоквартирним будинком13 червня 2021 р. 17:34

Як купити житло: “невраховані" приміщення23 травня 2021 р. 17:43

Як купити житло: види будинків16 травня 2021 р. 17:35

Як купити житло: надійність вторинки09 травня 2021 р. 17:41

Як купити житло: надійність новобуду02 травня 2021 р. 17:40

Як купити житло: вибираємо... сусідів